Військовий збір: від початку року буковинці сплатили до державного бюджету майже 63 млн грн

Буковинці впродовж січня – лютого 2024 року на фінансування потреб Збройних сил України у зв’язку з російською агресією на території України сплатили майже 63,0 млн грн військового податку – інформує в.о. начальника Головного управління ДПС у Чернівецькій області Теодозія Чернецька.

Очільниця податкового відомства, звертає увагу всіх мешканців краю, що основним чинником, який впливає на зростання сум сплаченого військового збору є легалізація (детінізація) усіх виплат найманим працівникам та отриманих доходів підприємцями.

Також Теодозія Чернецька робить акцент, що кожна гривня військового збору збільшує оборонні видатки і щоб забезпечити фінансову підтримку ЗСУ необхідно сумлінно його сплачувати і цим наближати Перемогу.

Військовим податком обкладаються доходи фізичних осіб отримані на території України – ставка 1,5%.

Загалом за час існування військового збору (з 3 серпня 2014 року), буковинці сплатили до державної скарбниці – 2 млрд 152,4 млн грн: серпень – грудень 2014 року – 29,6 млн грн; 2015 рік – 88,3 млн грн; 2016 рік – 106,2 млн грн; 2017 рік – 148,6 млн грн; 2018 рік – 189,2 млн грн; 2019 рік – 222,7 млн грн; 2020 рік – 238,9 млн грн; 2021 рік – 285,6 млн грн; 2022 рік – 366,5 млн грн; 2023 рік – 413,8 млн грн; січень- лютий 2024 – 63 млн грн.

Дякуємо всім, хто сплачує податки заради України!

Дякуємо всім, хто б’ється заради України!

Разом ми сила!

Щодо оподаткування ПДФО надання в оренду земельної частки (паю)

Як визначається об’єкт оподаткування ПДФО за операціями з надання в оренду земельної ділянки сільськогосподарського призначення, земельної частки (паю)?

У Головному управлінні ДПС у Чернівецькій області роз’яснюють, що відповідно до п.п. 170.1.1 п. 170.1 ст. 170 Податкового кодексу України від 02 грудня 2010 року № 2755-VI зі змінами та доповненнями (далі – ПКУ) податковим агентом платника податку – орендодавця щодо його доходу від надання в оренду (емфітевзис) земельної ділянки сільськогосподарського призначення, земельної частки (паю), майнового паю є орендар.

При цьому об’єкт оподаткування визначається виходячи з розміру орендної плати, зазначеної в договорі оренди, але не менше ніж мінімальна сума орендного платежу, встановлена законодавством з питань оренди землі.

Статтею 21 Закону України від 06 жовтня 1998 року № 161-ХІV «Про оренду землі» із змінами та доповненнями встановлено, що розмір, умови і строки внесення орендної плати за землю встановлюються за згодою сторін у договорі оренди (крім строків внесення орендної плати за земельні ділянки державної та комунальної власності, які встановлюються відповідно до ПКУ).

Водночас, згідно з ст. 1 Указу Президента України від 02 лютого 2002 року № 92/2002 «Про додаткові заходи щодо соціального захисту селян – власників земельних ділянок та земельних часток (паїв)» із змінами та доповненнями, плата за оренду земельних ділянок сільськогосподарського призначення, земельних часток (паїв) має становити не менше 3 відс. визначеної відповідно до законодавства вартості земельної ділянки, земельної частки (паю).

При цьому умовами Типового договору оренди земельної частки (паю), затвердженого наказом Державного комітету України по земельних ресурсах від 17.01.2000 № 5 із змінами та доповненнями передбачено, що розмір орендної плати визначається за домовленістю між сторонами, але не може бути меншим від розміру, встановленого чинним законодавством.

Таким чином, об’єкт оподаткування податком на доходи фізичних осіб за операціями з надання в оренду земельної ділянки сільськогосподарського призначення, земельної частки (паю) визначається виходячи з розміру орендної плати, зазначеної в договорі оренди, але не менше ніж 3 відс. визначеної відповідно до законодавства вартості земельної ділянки, земельної частки (паю).

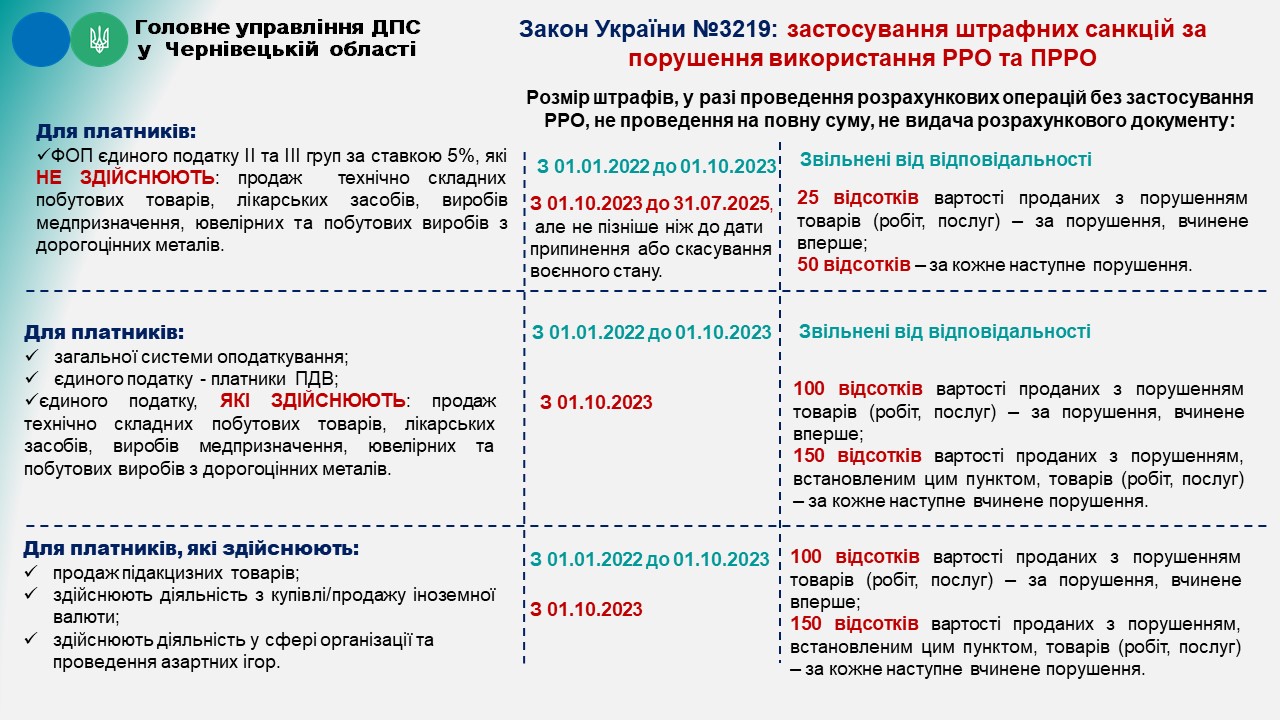

Фінансові санкцій за неналежне застосування РРО/ПРРО

Фахівці Головного управління ДПС у Чернівецькій області нагадують, що відповідно до п. 1 ст. 3 Закону України від 06 липня 1995 року № 265/95-ВР «Про застосування реєстраторів розрахункових операцій у сфері торгівлі, громадського харчування та послуг» із змінами та доповненнями (далі – Закон № 265) суб’єкти господарювання зобов’язані проводити розрахункові операції на повну суму покупки (надання послуги) через зареєстровані, опломбовані у встановленому порядку та переведені у фіскальний режим роботи реєстратори розрахункових операцій (далі – РРО) або через зареєстровані фіскальним сервером контролюючого органу програмні РРО (далі – ПРРО) зі створенням у паперовій та/або електронній формі відповідних розрахункових документів, що підтверджують виконання розрахункових операцій, або у випадках, передбачених Законом № 265, із застосуванням зареєстрованих у встановленому порядку розрахункових книжок. Згідно з ст. 2 Закону № 265 розрахункова операція – приймання від покупця готівкових коштів, платіжних карток, платіжних чеків, жетонів тощо за місцем реалізації товарів (послуг), видача готівкових коштів за повернутий покупцем товар (ненадану послугу), а у разі застосування банківської платіжної картки – оформлення відповідного розрахункового документа щодо оплати в безготівковій формі товару (послуги) банком покупця або, у разі повернення товару (відмови від послуги), оформлення розрахункових документів щодо перерахування коштів у банк покупця.

Так, на суб’єкта господарювання покладається обов’язок застосовувати РРО та/або ПРРО при здійсненні кожної розрахункової операції.

Згідно з п.п. 113.3 ст. 113 Податкового кодексу України від 02 грудня 2010 року № 2755-VI із змінами та доповненнями, у разі вчинення платником податків двох або більше порушень іншого законодавства, контроль за дотриманням якого покладено на контролюючі органи, штрафні (фінансові) санкції (штрафи) застосовуються за кожне вчинене разове та триваюче порушення окремо.

Вищезазначене узгоджується з судовою практикою Верховного Суду (постанова від 22.02.2022 у справі № 640/4426/19). Так, оскільки продаж товару без застосування РРО та/або ПРРО не є триваючим порушенням, а невидача касового чеку, під час кожного продажу товару, визнається окремим порушенням, то наступне незастосування РРО та/або ПРРО при продажу товарів (наданні послуг) є окремим порушенням, тобто наступне незастосування РРО та/або ПРРО чи невидача чеку, буде вважатись повторним порушенням.

При цьому кваліфікуючою ознакою такого правопорушення є повторність вчинення відповідного діяння, яке встановлюється у разі вчинення особою кількох правопорушень.

Таким чином, у разі виявлення під час перевірки суб’єкта господарювання підтверджених належним чином фактів неодноразових порушень вимог щодо застосування РРО та/або ПРРО, до суб’єкта господарювання застосовуються фінансові санкції, зокрема, за першу з таких операцій – штраф, як за перше порушення, а за кожну наступну – як за наступне порушення.

Так з 1 жовтня 2023 року у разі встановлення контролюючими органами факту не проведення розрахункових операцій через РРО/ПРРО з фіскальним режимом роботи, застосовуються фінансові санкції, передбачені п. 1 ст. 17 Закону. Умовою дотримання законодавства у сфері застосування РРО/ПРРО є реєстрація РРО та/або ПРРО в контролюючому органі .

Для ФОП єдиного податку ІІ та ІІІ групи за ставкою 5%, а також IV групи, які не торгують товарами з переліченої ризикової групи (підакцизна група товарів, технічно складні побутові товари, лікарські засоби, вироби медичного призначення, ювелірні вироби), встановлені знижені розміри штрафних санкцій – 25% вартості реалізованих із порушенням товарів – за перше порушення та а 50% вартості проданих з порушенням товарів (робіт, послуг)за кожне наступне.

Для СГД на загальній системі, платники єдиного податку, які є платниками ПДВ, а також ті платники єдиного податку, які здійснюють діяльність підакцизною групою товарів, реалізують технічно складні побутові товари, лікарські засоби, вироби медичного призначення і реалізують ювелірні вироби, за порушення у сфері РРО сплачуватимуть штрафи у повному обсязі: 100% вартості товару, реалізованої послуги при першому порушенні та 150% – при кожному наступному порушенні.